Новый Налоговый кодекс не решает проблемы налогово-бюджетной системы Казахстана, считает Мурат Темирханов

Автор: советник председателя правления «Halyk Finance» Мурат Темирханов

Для освещения основных подходов, предлагаемых в новом Налоговом кодексе, в конце прошлой недели на площадке Института экономических исследований была проведена презентация его проекта для экспертов. По нашему мнению, новые подходы к налоговой реформе от правительства изменились в худшую сторону, и они не решат глубокие проблемы налогово-бюджетной системы Казахстана.

Чтобы предлагать реформы, нужно сделать анализ проблем

Как мы уже неоднократно отмечали в наших публикациях по налоговой реформе, ни в одном правительственном документе по новому Налоговому кодексу не описывались стратегические цели налоговой реформы в Казахстане. В качестве обоснования того или иного изменения в Налоговом кодексе делается ссылка на определенные поручения президента, однако из этих поручений не понятны конечные цели по налоговой реформе. В презентациях МНЭ и МФ, проведенных на площадке Института экономических исследований, также не было анализа реальных проблем в налогово-бюджетной системе. Три презентации, представленные на данном мероприятии, были опубликованы на телеграм-канале Казахстанской ассоциации миноритарных акционеров.

К сожалению, на сегодня остается без внимания серьёзный вопрос наличия кризиса в налогово-бюджетной системе Казахстана. Кризис состоит в том, что при текущих высоких ценах на нефть республиканский бюджет стал существенно зависеть от нефтедолларов Нацфонда, хотя это должно быть с точностью наоборот. Например, в 2023 году только 55% расходов республиканского бюджета были профинансированы ненефтяными налоговыми и другими доходами бюджета. Оставшиеся 45% бюджетных расходов были профинансированы нефтяными доходами (поступлениями из Нацфонда на рекордную сумму в 5,3 трлн тенге) и ростом долга правительства.

Такая глубокая зависимость бюджета от нефтяных доходов при высоких ценах на нефть создает серьёзную проблему. При высоких ценах на нефть сырьевая экономика Казахстана должна быть в отличном состоянии, поступления налогов в бюджет должны быть на самом высоком уровне, а использование Нацфонда – минимальным. При высоких ценах на нефть должна в полную силу работать накопительная функция Нацфонда, чего не происходит в настоящее время.

С другой стороны, при падении цен на нефть в Казахстане обязательно будут снижаться: рост экономики, налоговые доходы бюджета и нефтяные поступления в Нацфонд. Чтобы сохранить текущий уровень бюджетных расходов при низких ценах на нефть, правительство будет вынуждено увеличить трансферты из Нацфонда в бюджет, но это будет невозможно сделать, поскольку на сегодня даже при высоких ценах на нефть эти трансферты уже были увеличены до рекордного уровня. Снижение нефтяных поступлений в Нацфонд и увеличение трансфертов из Нацфонда в бюджет будет означать очень быстрое уменьшение размера Нацфонда, что может существенно подорвать финансовую устойчивость всей страны.

Чтобы устранить данную ситуацию в налогово-бюджетной системе Казахстана, есть только два выхода: снижение бюджетных расходов и/или увеличение несырьевых налоговых доходов бюджета. Однако большая часть бюджетных расходов направлена на социальную сферу и на устранение инфраструктурных и других проблем в экономике, из-за чего правительство вряд ли сможет снизить расходы бюджета. Поэтому остается только один выход – увеличение несырьевых налоговых доходов бюджета.

Уровень ненефтяных налоговых доходов очень низкий

В сентябре прошлого года мы подготовили отдельный отчет о том, какие налоговые реформы нужны Казахстану. В отчете мы ссылались на исследование ОЭСР по Казахстану, где отмечалось, что в стране доля ненефтяных налоговых доходов к ВВП существенно ниже по сравнению со средней цифрой по странам ОЭСР. Это очень серьёзная проблема, и, по мнению ОЭСР, в Казахстане у этой проблемы несколько составляющих элементов: сравнительно низкие ставки налогов, узкая налоговая база, высокий уровень теневой экономики и наличие большого объёма налоговых льгот.

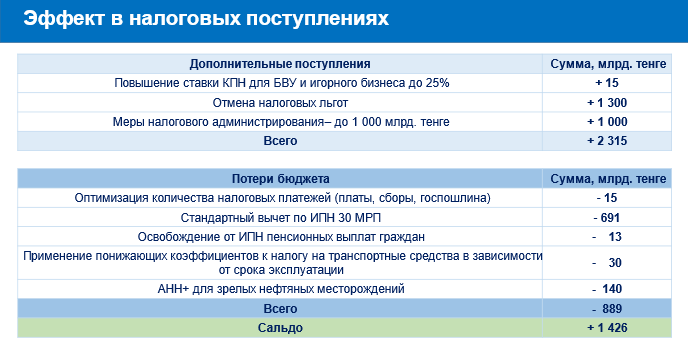

К сожалению, в вышеуказанных презентациях и во всех других правительственных документах по налоговой реформе не рассматривается данный ключевой показатель (налоги к ВВП) и, соответственно, не проводится анализа того, какие фундаментальные причины приводят к очень низкому уровню налоговых доходов в стране. В презентации МНЭ приводится (Рисунок 1), что в результате всех новшеств в Налоговом кодексе ежегодно налоговые доходы государственного бюджета вырастут на 1,4 трлн тенге. По нашему мнению, по данной цифре нет качественного обоснования, и потому есть повод усомниться в её реалистичности. Например, ни в одном правительственном документе по налоговой реформе нет чётких объяснений того, каким образом меры налогового администрирования могут увеличить налоговые доходы на 1 трлн тенге. По отмене налоговых льгот на сумму 1,3 трлн тенге в год во всех документах имеются противоречия, о чём будет сказано ниже.

Рисунок 1. Чистый эффект от налоговой реформы

Слайд из презентации МНЭ

В целом можно отметить, что даже если оптимистично предположить, что дополнительные налоговые доходы в размере 1,4 трлн тенге корректно посчитаны, этой суммы все же недостаточно, чтобы сделать государственный бюджет устойчивым при низких ценах на нефть.

В пользу того, что рост налоговых доходов на 1,4 трлн тенге может быть недостаточен, свидетельствуют и прежние инициативы правительства. Так, полгода назад вполне обоснованно было предложено увеличение ставки НДС с текущих 12% до 16%. По оценкам МНЭ в тот период, такое повышение ставки НДС могло бы принести в бюджет дополнительные доходы на сумму 2,5 трлн тенге, что выше гарантированных трансфертов из Нацфонда. Дополнительные доходы позволили бы сократить размер общих трансфертов, из-за чего усилилась бы накопительная функция Нацфонда и повысилась устойчивость госбюджета. Однако в новой редакции Налогового кодекса это изменение отражено не было. В то же время в новом документе не был проведен анализ того, насколько негативно данное решение повлияет на устойчивость госбюджета и на накопительную функцию Нацфонда.

Налоговые льготы: так увеличиваем или уменьшаем?

По повышению эффективности и сокращению налоговых льгот в Казахстане есть отдельное поручение главы государства, и сейчас правительство уделяет этому большое внимание. Однако реформы в данном направлении полны противоречий.

В консультативном документе по новому Налоговому кодексу правильно указано, что «налоговые льготы сокращают собираемость налогов и могут порождать иждивенческое поведение у налогоплательщиков». Там же отмечается, что при относительно низкой ставке КПН в 20% в Казахстане в последние годы эффективная ставка собираемости КПН варьируется от 2,9% до 3,8%, что является крайне низким показателем по международным стандартам. В документе также сказано, что «одной из основных причин этого является целый ряд налоговых льгот, в том числе установленных для отдельных видов деятельности». На Рисунке 2 приведен слайд МНЭ, посвященный налоговым льготам.

Рисунок 2. Планы правительства по налоговым льготам

Слайд из презентации МНЭ

По нашему мнению, общая сумма налоговых льгот в размере 3,3 трлн тенге, указанная на Рисунке 2, не включает все недополученные налоговые доходы по таким льготам. Анализ льгот на рисунке проводится только по статьям Налогового кодекса, однако большое количество налоговых льгот было роздано индивидуально отдельным крупным компаниям. По нашей грубой оценке, общая сумма недополученных налоговых доходов по льготам составляет 4,5 – 5,5 трлн тенге.

В своё время все эти налоговые льготы обосновывались как меры для решения следующих проблем: с диверсификацией экономики, для выхода бизнеса из «тени» и для повышения инвестиционной привлекательности Казахстана. Однако, как мы уже не раз отмечали, реального прогресса по этим направлениям не произошло, а такие меры резко снизили ненефтяные доходы бюджета, и уже сегодня в государственном бюджете очень хорошо проявляются кризисные явления.

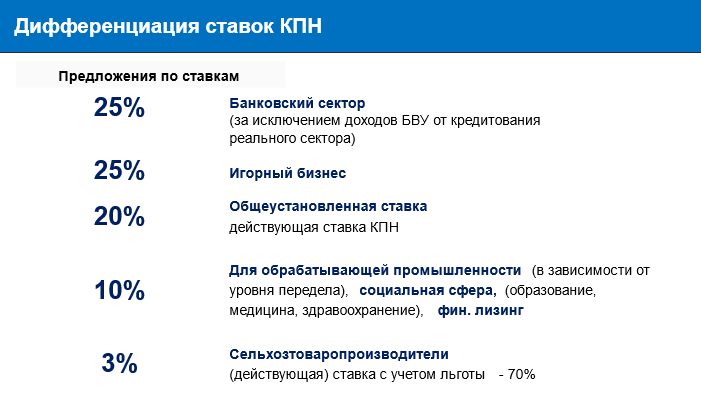

Помимо этого, в презентации МНЭ имеются противоречия в понимании того, что собой представляют налоговые льготы. На Рисунке 3 показаны предложения правительства по дифференциации налоговых ставок.

Рисунок 3. Предложения по дифференциации налоговых ставок

Слайд из презентации МНЭ

Согласно Рисунку 3, общеустановленная ставка корпоративного подоходного налога остается 20%. Однако правительство хочет снизить КПН для обрабатывающей промышленности, социальной сферы, финансового лизинга и сельского хозяйства. При этом такое снижение налогов для отдельных секторов экономики почему-то называется «дифференциацией ставок налогов», а не «предоставлением налоговых льгот». При этом Рисунок 1 не содержит расчетов того, сколько бюджет недополучит налоговых доходов от такой «дифференциации ставок налогов». В свою очередь, это снова ставит под вопрос оптимистичность ожиданий того, что в результате налоговых реформ ежегодно налоговые доходы государственного бюджета вырастут на 1,4 трлн тенге.

Таким образом, в противовес необходимости проведения детального и полноценного анализа эффективности и рыночности налоговых льгот и их влияния на устойчивость государственного бюджета мы отмечаем лишь расширение налоговых льгот в отдельных отраслях, несмотря на то, что они уже много раз показали свою неэффективность.

Сельское хозяйство является ярким примером неэффективности налоговых льгот, поскольку налоговые льготы и другая государственная помощь для СХ являются антирыночными по своей сути, которые приводят к искажению рыночной мотивации сельхозпроизводителей к повышению своей конкурентоспособности (прежде всего, повышению производительности).

В целом дифференциация налоговых ставок – это очень плохо

Международный опыт и исследования очень отрицательно относятся к «дифференциации налоговых ставок» между различными секторами экономики. В случае повышения ставки для определенного сектора такая «дифференциация» является негативной мерой, которая приводит к нарушению рыночных отношений, усложнению налогового администрирования, манипуляциям с налоговой отчетностью с целью снижения налоговой нагрузки и более высоким коррупционным рискам в налоговой системе.

Что касается увеличения ставки КПН для банков с 20% до 25% (Рисунок 3), то здесь есть другие аргументы против отдельного повышения ставки КПН. Во-первых, как показано на Рисунке 1, «дифференциация» КПН для банков в сторону увеличения даст всего 15 млрд тенге в год, что никак не сможет решить проблемы в налогово-бюджетной системе, однако это усложнит налоговое администрирование и может привести к росту стоимости кредитов и других банковских продуктов.

Во-вторых, отсутствует какой-либо анализ по «очень высокой» рентабельности банковского сектора Казахстана по сравнению с другими секторами экономики. Как мы уже писали, доходность банковского сектора циклична и во многом зависит от базовой ставки Нацбанка и других внешних факторов. Если взять среднюю доходность нашей банковской системы за любой пятилетний период в прошлом, то её рентабельность будет низкой, несмотря на то, что в отдельные годы доходность банков могла быть высокой.

В-третьих, банковский сектор в любой стране является высококонкурентным рынком. В такой среде банки могут получить сверхдоходность на внутреннем рынке только из-за монопольного положения на рынке или из-за проблем с банковским регулированием, которые позволяют банкам получать сверхдоходность на отдельных продуктах или услугах. Обе эти причины возможной сверхдоходности банков должны решаться банковским регулятором за счёт стимулирования конкуренции на рынке и за счёт изменения банковского регулирования.

Если правительство считает, что какие-то отрасли экономики получают нерыночные сверхдоходы, то для этого нужно вводить не «дифференциацию налоговых ставок», а налог на сверхдоходы, который в мировой практике отлично показал себя при налогообложении недропользователей в случае резкого роста цен на сырьевые товары на международных рынках.

По-прежнему репрессивный характер налоговой системы

Ранее по налоговым реформам мы писали, что в Налоговом кодексе нужно срочно устранить репрессивный и коррупционный характер налогового администрирования, что резко ухудшает инвестиционный и бизнес-климат в стране. Необходимо запретить налоговым органам накладывать арест на банковские счета и другое имущество бизнеса без санкции суда. С другой стороны, можно усилить уголовное наказание за намеренное уклонение от уплаты налогов.

В новом консультативном документе по Налоговому кодексу мы положительно отмечаем, что правительство признало и включило отдельный пункт о том, что «взаимоотношения между органами государственных доходов (ОГД) и налогоплательщиками носят карательный характер». Однако, судя по презентации, улучшения в карательном характере налогового законодательства будут лишь косметическими.

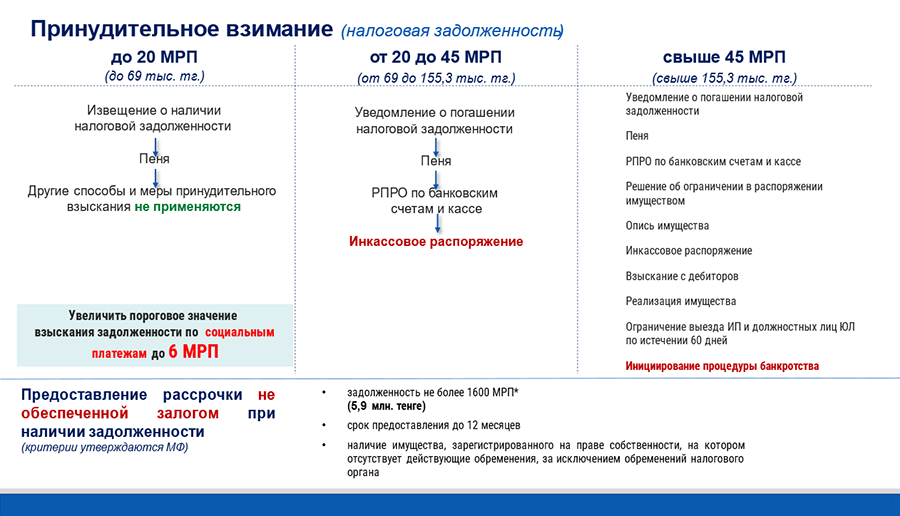

Рисунок 4. Планируемые изменения в принудительном взыскании налоговой задолженности

Слайд из презентации МНЭ

Ключевой проблемой на сегодня (как и всегда ранее) является то, что налоговые органы могут заблокировать банковские счета и другие операции физических и юридических лиц по своему усмотрению, без санкции независимого органа (суда или прокурора), даже за минимальные суммы задолженности по налогам или социальным платежам или просто из-за подозрения по уклонению от уплаты налогов. Несомненно, такая практика нарушает права частной собственности и ухудшает инвестиционный и бизнес-климат в стране, а также сильно увеличивает коррупционные возможности. К сожалению, в новом документе эта проблема адресована лишь оптически путём незначительного повышения пороговых значений по применению способов принудительного взыскания задолженности, а также небольшого снижения административных издержек для налогоплательщиков. Как сделать налогово-бюджетную систему устойчивой?

В начале 2000 годов в Казахстане начали быстро расти объёмы добычи нефти и, начиная с 2005, стали расти цены на нефть. В результате этого средний рост ВВП в период с 2000 по 2007 год (до глобального финансового кризиса) составил чуть более 10% в год, что очень благоприятно отразилось на росте доходов бюджета Казахстана. На фоне бурного роста экономики и оптимистичных прогнозов в Казахстане приняли популистское решение о кардинальном снижении ставок налогов, что и было сделано в период 2006–2009 годов. Однако, как мы отмечали ранее, такая кардинальная налоговая реформа так и не смогла достичь целей, поставленных перед ней.

По нашему мнению, отдельные ставки налогов нужно вернуть к уровню до 2006 года, поскольку тогда они не мешали быстрому росту экономики страны и хорошо поддерживали долгосрочную устойчивость государственного бюджета. В 2023 году правительство планировало увеличить ставку НДС с 12% до 16% (вернуть на уровень 2006 года) и вновь ввести прогрессивную шкалу на индивидуальный подоходный налог (что должно было увеличить поступления ИПН), и мы полностью поддержали эти предложения. Однако перед таким повышением ставок налогов мы предлагали решить ряд серьёзных проблем.

Первое условие, которое нужно выполнить до повышения ставок налогов – это проведение кардинальной бюджетной реформы, что позволит повысить эффективность бюджетных затрат, снизить дефицит бюджета и сделать все затраты правительства подотчетными парламенту, а значит – всему обществу. Другим ключевым условием, которое нужно соблюсти до повышения ставок налогов, является глубокий анализ и полная отмена нерыночных и неэффективных налоговых льгот, о чём неоднократно писали МВФ, ОЭСР и Всемирный банк. Вполне возможно, что после кардинальной отмены таких льгот правительству может не понадобиться повышение налоговых ставок.

То, что правительство отказалось от повышения налоговых ставок, мы считаем ошибкой, поскольку, как мы писали ранее, кризис в налогово-бюджетной системе уже наступил. На презентации на площадке Института экономических исследований было озвучено, что правительство не пошло на увеличение налоговых ставок из-за опасений, что бизнес в Казахстане станет неконкурентоспособным и будет уходить в тень. По нашему мнению, оба аргумента не имеют под собой серьёзного основания.

В конце мая этого года мы выпускали отчет о проблемах индустриализации и диверсификации экономики Казахстана. В данном отчете мы показали, что снижение налогов и индивидуальные налоговые льготы никак не помогли международной конкурентоспособности отечественного бизнеса. В развитых рыночных странах налоги на бизнес и НДС гораздо выше, но это никак не мешает росту производительности и конкурентоспособности. Для того, чтобы отечественный бизнес смог развить международную конкурентоспособность, в Казахстане нужно развивать полноценную рыночную экономику и необходимо ограничить нерыночное субсидирование бизнеса в виде налоговых льгот.

Что касается опасений того, что рост налоговых ставок приведет к уходу предпринимателей в теневую экономику, то здесь возникает вопрос – для чего тогда вводится всеобщее налоговое декларирование? В соответствии с лучшим мировым опытом введение всеобщего декларирования:

- является одним из мощных инструментов борьбы с теневой экономикой;

- автоматически расширяет налогооблагаемую базу, а значит, позволяет снижать нагрузку на отдельно взятого налогоплательщика;

- способствует формированию здоровой налоговой культуры в обществе;

- предоставляет возможность пользоваться системой вычетов и льгот;

- позволяет каждому физическому лицу подойти осознанно к выплате подоходного налога в бюджет.

Как мы неоднократно отмечали, внедрение полноценного всеобщего налогового декларирования является обязательным условием, которое надо выполнить до повышения любых налогов правительством.

Государственное социальное и медицинское обеспечение – это тоже часть налоговой системы

В Казахстане существуют социальный налог и взносы в две государственные системы обязательного государственного страхования – для социального и медицинского обеспечения населения. По своему экономическому смыслу взносы в эти две системы (для социального и медицинского обеспечения населения) являются стандартными налогами. Вызывает удивление, что предложения правительства по Налоговому кодексу оставили без внимания эту крайне важную часть доходов и расходов консолидированного бюджета страны. По нашему мнению, в документ по налоговой реформе нужно включить прогноз доходов и расходов правительства на социальное и медицинское обеспечение и, исходя из этого, дать расчеты по ставкам налогов и взносов в бюджет по этим направлениям.

В 2020 году в своём обзоре по налоговой политике Казахстана ОЭСР отмечал неэффективность государственных систем медицинского и социального обеспечения и рекомендовал продолжить реализацию реформ в этой сфере. В своём отчете ОЭСР подчеркивал значительное недофинансирование систем социального и медицинского обеспечения в Казахстане и рекомендовал следующее: повысить эффективность этих систем; значительно расширить базу сбора социальных налогов; и увеличить ставки по ним, приведя их ближе к среднему показателю по ОЭСР.