Прибыль казахстанских страховщиков жизни в первом квартале упала почти вдвое из-за резкого увеличения расходов на резервы, зато компании общего страхования заработали на 60% больше. «Курсив» изучил, какие ещё изменения произошли на страховом рынке РК с начала текущего года.

Активы и обязательства

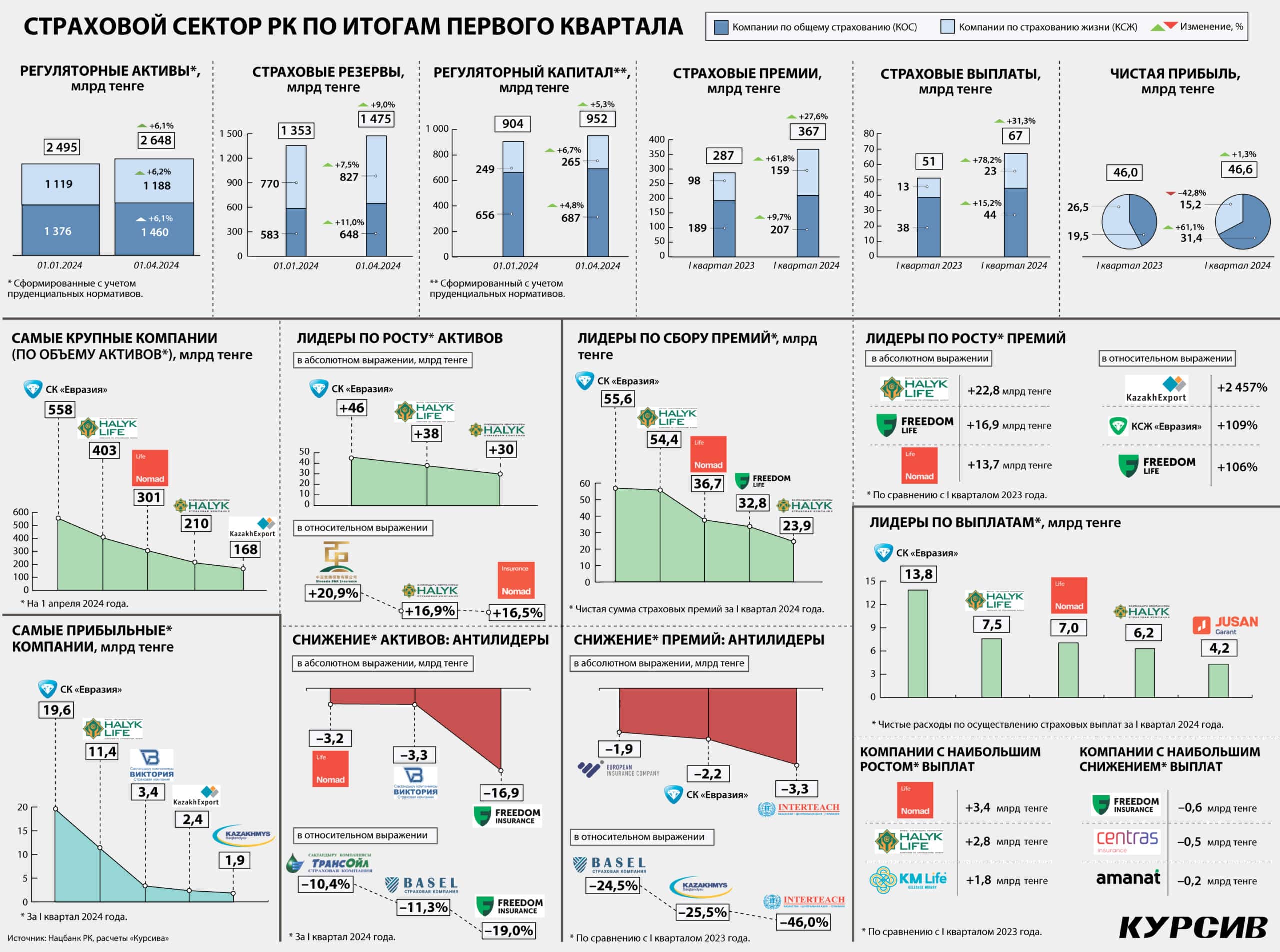

В первом квартале 2024 года совокупные активы страховых компаний РК увеличились на 6,1% (до 2,65 трлн тенге), причём обе отрасли сектора (и общее страхование, и страхование жизни) прибавляли одинаковыми темпами (данные Нацбанка, расчеты «Курсива», см. инфографику). В структуре активов основную долю занимают ценные бумаги (68,2% на 1 апреля), часть ликвидности была направлена на сделки обратного РЕПО (9,5%) либо размещена на банковских вкладах (4,6%). По данным регулятора, увеличение активов происходит «в основном из-за роста доходов от страховой деятельности» (вторым источником доходов страховых компаний является инвестиционная деятельность).

В разрезе игроков (всего на рынке работают 16 КОС и девять КСЖ) наибольший рост активов с начала года демонстрируют четыре компании: СК «Евразия» (+46 млрд тенге за квартал), КСЖ «Халык-Life» (+38 млрд), СК «Халык» (+30 млрд) и КСЖ Freedom Finance Life (+21 млрд). По темпам все они прибавляют быстрее рынка, а самую высокую скорость среди них пока показывает СК «Халык» (+17%). У 12 компаний рост в денежном выражении составил от 0,5 млрд до 9,7 млрд тенге. У девяти организаций активы по итогам квартала уменьшились.

Совокупные обязательства компаний за рассматриваемый период выросли на 6,6% (до 1,7 трлн тенге), в том числе страховые резервы – на 9,0% (до 1,5 трлн тенге). Собственный капитал страхового сектора увеличился на 5,3% (до 952 млрд тенге).

Профильный бизнес

Судя по статистике, спрос на страховые продукты растёт. По информации АРРФР, в первом квартале 2024-го было заключено почти 4,5 млн договоров страхования, что на 36% больше, чем за аналогичный период 2023-го. Главными драйверами роста выступают услуги по страхованию от несчастных случаев (заключено на 700 тыс. договоров больше, или на 112%) и страхованию жизни (рост на 416 тыс. договоров, или на 81%).

Объём собранных компаниями премий с начала года составил 367 млрд тенге (данные Нацбанка), увеличившись в годовом выражении на 27,6%. АРРФР в своём обзоре указывает на более высокий рост в 34,6% (регулятор анализирует показатель без учета премий по входящему перестрахованию от резидентов и расходов по расторжению договоров).

По данным АРРФР, компании по страхованию жизни нарастили премии год к году на 115% (с 63 млрд до 135 млрд тенге). Взрывной 13-кратный рост демонстрирует аннуитетное страхование, клиентские взносы по которому взлетели с 3 млрд тенге в первом квартале 2023-го до 40 млрд сейчас. В том числе взносы по пенсионным аннуитетам увеличились на 77%, или на 23 млрд тенге. Когда три года назад казахстанцам разрешили забирать излишки пенсионных накоплений на покупку жилья и поправку здоровья, спрос на этот продукт сильно упал. Однако по мере того как основные «излишки» из ЕНПФ были изъяты, рынок аннуитетов, судя по всему, начал активно восстанавливаться. Определенную роль в этом возрождении сыграл и недавний запуск такого продукта, как совместный аннуитет, позволяющий объединить пенсионные сбережения близких родственников. Также в сегменте КСЖ заметно выросли премии по обязательному страхованию работников от несчастных случаев (+16 млрд тенге, или +110%) и по добровольному страхованию жизни (+12 млрд тенге, или +37%).

Что касается отрасли общего страхования, то здесь, по информации АРРФР, премии выросли гораздо скромнее – лишь на 5,9%, или на 10 млрд тенге (до 186 млрд). В результате КСЖ существенно нарастили свою долю в совокупных страховых премиях с 26,3% на 1 апреля 2023-го до 42,0% на последнюю отчетную дату.

Пятерка компаний-лидеров по объёму собранных премий (чистая сумма, по данным Нацбанка) изображена на инфографике. Также можно выделить СК «Номад Иншуранс» (16,5 млрд тенге) и Jusan Garant (10,4 млрд). Только этим семи игрокам удалось собрать в первом квартале взносов на сумму свыше 10 млрд тенге.

16 компаний улучшили свои прошлогодние достижения по сбору премий. Лучшую динамику в абсолютном выражении показала «Халык-Life», собравшая на 23 млрд тенге больше, чем год назад. Далее идут Freedom Life (+17 млрд) и Nomad Life (+14 млрд). Ближе всех к тройке лидеров расположилась КСЖ «Евразия» (+5 млрд). Самые высокие темпы прироста (без учета госкомпании KazakhExport, которая недавно обрела статус экспортно-кредитного агентства и сдала страховую лицензию за ненадобностью) демонстрируют КСЖ «Евразия» (+109%) и Freedom Life (+106%).

Недосчитались премий по сравнению с прошлым годом 9 компаний. В абсолютном выражении в тройку антилидеров ренкинга вошли СК «Интертич» (–3,3 млрд тенге), СК «Евразия» (–2,2 млрд) и КСЖ «Европейская страховая компания» (–1,9 млрд). В относительном выражении худшую динамику пока показывают все та же «Интертич» (–46,0%), а также СК «Казахмыс» (–25,5%) и СК Basel (–24,5%).

Смысл для клиента

Общий объём страховых выплат в первом квартале, по данным Нацбанка, увеличился год к году на 31% (с 51 млрд до 67 млрд тенге), в том числе у КСЖ – на 78% (до 23 млрд), у КОС – на 15% (до 44 млрд). В life-сегменте основной рост выплат пришелся на полисы обязательного страхования работников от несчастных случаев (+5,4 млрд тенге, или +159%) и добровольного страхования жизни (+3,4 млрд тенге, или +90%). В сегменте non-life выплаты увеличились главным образом по классам обязательного автострахования (+2,6 млрд тенге, или +17%), добровольного личного страхования на случай болезни (+2,0 млрд тенге, или +41%) и добровольного автострахования (+1,0 млрд тенге, или +18%). Отношение выплат к премиям, по данным АРРФР, почти не изменилось: в первом квартале 2024-го значение показателя составило 20% против 21% за аналогичный период 2023-го.

В разрезе отдельных игроков больше всех (13,8 млрд тенге) выплатила своим клиентам в первом квартале СК «Евразия». Далее идут «Халык-Life» (7,5 млрд), Nomad Life (7,0 млрд), СК «Халык» (6,2 млрд) и Jysan Garant (4,2 млрд). В тройку компаний с наибольшим ростом выплат вошли Nomad Life (+3,4 млрд тенге по сравнению с первым кварталом прошлого года), «Халык-Life» (+2,8 млрд) и KM Life (+1,8 млрд). У пяти компаний (Freedom Insurance, «Cентрас Иншуранс», Amanat, «Виктория» и ГАК) выплаты, наоборот, сократились.

Давление резервов

Прибыль сектора выросла совсем скромно, лишь на 1,3% (с 46,0 млрд в первом квартале 2023-го до 46,6 млрд тенге год спустя). При этом отрасли продемонстрировали противоположную динамику: если компании общего страхования улучшили совокупный финансовый результат на 61% (до 31 млрд тенге), то в страховании жизни чистая прибыль упала на 43% (до 15 млрд тенге).

Как следует из ежемесячного обзора АРРФР, прибыль КСЖ просела из-за опережающего роста расходов. Доходы life-сегмента за квартал выросли в годовом выражении на 74% (до 181 млрд тенге), тогда как издержки до налогообложения увеличились на 108% (до 163 млрд тенге). Главной причиной роста затрат КСЖ стало 12-кратное увеличение расходов по статье «Изменение чистых страховых резервов»: с 4,3 млрд тенге в первом квартале 2023-го до 52 млрд тенге сейчас. Для сравнения: у КОС расходы на резервирование возросли только в 4 раза (с 2,2 млрд до 9,0 млрд тенге). Значительный вклад в рост издержек КСЖ внесло также увеличение на 150% (с 11 млрд до 28 млрд тенге) общих и административных расходов. Как правило, основную долю в этой статье занимают заработные платы и прочие денежные и неденежные вознаграждения персонала.

Что касается КОС, то их совокупный квартальный доход вырос год к году на 28% (до 145 млрд тенге) при росте расходов на 22% (до 112 млрд тенге). В структуре расходов сегмента non-life наибольшие траты приходятся на страховые выплаты клиентам (увеличились на 19%, до 39 млрд тенге) и административные расходы (выросли на 25%, до 29 млрд тенге).

Самыми прибыльными компаниями сектора являются СК «Евразия» (19,6 млрд тенге за первый квартал) и КСЖ «Халык-Life» (11,4 млрд). С учетом низкого финансового результата life-сегмента на эту «дочку» Народного пришлось ровно три четверти от общей прибыли компаний по страхованию жизни. Ближайший преследователь двух лидеров в лице СК «Виктория» заработал 3,4 млрд тенге. В секторе есть пять убыточных игроков: «ТрансОйл», АСКО, «Интертич», KM Life и «Номад Иншуранс». Убытки в размере свыше 1 млрд тенге по итогам первого квартала допустили «Номад Иншуранс» (–1,2 млрд) и KM Life (–1,1 млрд).

Светлое будущее

По мнению аналитиков Ассоциации финансистов Казахстана, в 2024 году росту страховых премий в сегменте КСЖ может способствовать реализация поручений президента о внедрении единой добровольной накопительной системы «Келешек», предусматривающей стартовый образовательный капитал от государства (60 МРП детям в возрасте 5 лет), выплату ежегодной госпремии (5–7%) и инвестдохода. Помимо этого в стране планируется запуск вмененного страхования профессиональной ответственности медицинских работников, а также дальнейшая цифровизация процесса урегулирования убытков и получения страховых выплат. Как отмечают эксперты АФК, онлайн-формат как при заключении договора, так и при получении выплаты позволяет КСЖ существенно оптимизировать операционные расходы (–43% в 2023 году).

С другой стороны, предупреждают в АФК, потенциал роста доходов life-компаний может быть ограничен законодательными изменениями, затрагивающими обязательное страхование работников от несчастных случаев.

«Нормы о введении предпенсионных выплат, касающиеся превентивных и реабилитационных мер, а также исключение вины потерпевшего из оценки возмещения в совокупности могут привести к росту выплат по данному продукту», – полагают в профильной ассоциации.

Что касается ближайших перспектив сегмента КОС, то аналитики АФК напоминают, что в 2024 году внедрено онлайн-урегулирование страховых случаев по всем обязательным классам страхования и упрощенный порядок урегулирования в рамках обязательного автострахования (Европротокол). По мнению АФК, это может повлечь дальнейший рост страховых выплат: в одном только январе было оформлено 423 случая Европротокола и произведены 223 страховые выплаты на сумму 42 млн тенге.

В то же время, рассуждают в АФК, потенциал дальнейшего развития рынка общего страхования сохраняется с учетом предлагаемых регулятором инициатив. Например, в ассоциации ожидают, что на случай разрушительных природных катаклизмов будет разработана модель страхования катастрофических событий и соответствующие законодательные поправки к ней. Помимо этого регулятор планирует начать развитие электронных площадок (маркетплейсов) со всем спектром страховых услуг в целях повышения осведомленности казахстанцев и удобства заключения договоров.

«Таким образом, в 2024 году, на фоне стабилизирующихся макроэкономических условий в стране, благоприятной регуляторной среды и продолжающейся цифровизации страховой отрасли, рынок общего страхования в Казахстане может продолжить активный двузначный рост», – считают в Ассоциации финансистов.

Как заявил председатель правления СК «Евразия» Кайрат Чегебаев на состоявшемся на днях форуме «Финансовый сектор Казахстана: 25 лет стратегических вызовов», к страхованию в нашей стране относятся «достаточно скептически» (цитаты с портала The Tenge). У корпоративного бизнеса, подчеркнул он, нет стимула страховаться внутри Казахстана.

«99% премий уходило за пределы республики. Если крупнейшие предприятия страны не страхуются, то и к остальным сложно предъявлять какие-то претензии. Ситуация изменилась, когда соседние рынки закрылись, и только тогда «Самрук» обратил внимание на казахстанские компании. До этого был 1%, в последние годы – 6%, сейчас 9,1% страховых премий остается в Казахстане», – констатировал спикер. Как отметил Чегебаев, «мы видим, что банки очень тесно работают со страховыми компаниями, когда речь идёт о кредитовании физлиц».

По его словам, страховые компании ожидают, что «такое же направление будет и в кредитовании юрлиц».